Neue Version 0.6 des FI Simulators erschienen

Nach einer längeren Phase in der ich neue Features gesammelt und priorisiert habe, kommt hier also endlich wieder eine neue Version des FI Simulators mit folgenden Neuerungen:

-

Auf vielfachen Wunsch habe ich jetzt die Eingaben der Prozentwerte in den Tabellen umgestellt. Ein Wert von “25%” erfordert ab sofort also die Eingabe von “25” und nicht wie bisher von “0.25”. Ich hoffe, das wird zukünftig helfen, Verwirrung zu vermeiden.

-

In dieser Version können für alle Assets jetzt Korrekturen der mittleren historischen Rendite vorgenommen werden. Dazu gibt es im Reiter “Einstellungen Asset Allokation …” bei den Assets eine neue Spalte “Rend. Adjust.”. Diese wird einfach mit dem entsprechenden Korrekturwert wie “2%” für eine Erhöhung nach oben oder z.B. “-2%” für eine Reduktion nach unten durchgeführt und ist dann sofort aktiv. Im Standard ist diese Korrektur für alle bisherigen Assets aber auf Null gesetzt um konsistent mit den bisherigen Ergebnissen zu bleiben. Warum ist mir dieses Feature wichtig? Ein Grund ist, dass die gern und oft verwendeten Daten des amerikanischen Aktienmarktes historisch sehr hohe Renditen von deutlich über 6% real pro Jahr erzielt haben. Ein Teil dieser überdurchschnittlichen Rendite ist aber auf Sondereffekte zurückzuführen, von denen völlig unklar ist ob diese zukünftig weiter eintreffen werden. Eine Korrektur von ca. 1% nach unten bringt diese Rendite in den Bereich der erwarteten Rendite eines Welt-Portfolios und könnte damit für hoffentlich realistischere Ergebnisse bei den Simulationen sorgen. Ein weiterer Aspekt betrifft Assets wie die beliebten Small Cap Value Aktien. Historisch haben diese sogar Renditen von real über 8.5% pro Jahr erzielt. Allerdings sind sich hier nahezu alle Experten einig, dass zukünftig, wenn überhaupt, nur eine deutlich kleinere Faktorprämie zu erwarten ist. Auch dieser Effekt lässt sich daher jetzt einstellen. Reduziert man z.B. die historische Rendite der Small Caps Value auf die Rendite der Large Caps, könnte man untersuchen ob sich alleine durch deren etwas geringere Korrelation trotzdem ein Diversifikationsvorteil ergibt (kurzer Spoiler: Ja).

-

Neben den historischen Asset Daten, die ich bislang integriert habe, sind in der neuen Version jetzt noch einmal vier synthetische Assets neu hinzu gekommen. Auslöser dafür waren Diskussionen im amerikanischen Bogleheads Forum hinsichtlich der Nutzung von langlaufenden TIPS Anleihen, die inflationsindexiert sind. Solche TIPS liefern im Gegensatz zu den nominalen Renditen normaler Staatsanleihen eine definierte reale Rendite, weil sie die Inflationsrate zusätzlich ausschütten. Diese Anleihen sind relativ interessant für eine Beimischung zu einem normalen Retirement-Portfolio allerdings ist die gesamte Assetklasse relativ jung, sodass es historische Daten für die USA z.B. erst seit 1997 gibt. Dies ist eine viel zu kurze Historie um sie sinnvoll in den Simulator zu integrieren und darüberhinaus scheint es aussichtslos, verläßliche historische Daten irgendwie weiter in die Vergangenheit zurückzurechnen. Aber es gibt eine Alternative: Wenn ich solche langlaufenden Anleihen heute kaufe und bis zu deren Fälligkeit halte erleide ich keinerlei Zinsänderungsrisiko sondern kassiere regelmäßig deren beim Kauf bekannte jährliche nominale oder reale Renditen. Solche Anleihen lassen sich daher einfach simulieren und deshalb sind sie in der neuen Version jetzt enthalten. Öffnet man den Reiter “Einstellungen Asset Allokation” erkennt man diese neuen Assets in den letzten vier Zeilen. Enthalten sind jeweils normale DE und US Staatsanleihen sowie inflationsindexierte DE und US Staatsanleihen. Entscheidend für diese synthetischen Assets ist die neue Spalte “Rend. Adjust.” (siehe Punkt 2). Für normale Staatsanleihen trage ich dort deren gewünschte nominale Rendite ein und für inflationsindexierte Anleihen, die gewünschte reale Rendite. Etwas vereinfachend habe ich den Aspekt der Laufzeiten komplett ausgeblendet. Angenommen wird hier, dass diese Anleihen grundsätzlich unbefristet laufen und jährlich konstant die einmal eingestellte reale bzw. nominale Rendite ausschütten. Diese Anleihen werden dann über den kompletten Simulationszeitraum entsprechend simuliert und können genauso wie die historischen Anleihenkurse im Portfolio genutzt werden. Für diese Assets habe ich bereits halbwegs plausible Renditen vordefiniert, aber vor deren Nutzung macht es sicher Sinn, die aktuellen Renditen solcher Anleihen zu prüfen und zu übernehmen.

-

Stichwort Usability: Einer der oft gehörten Kritikpunkte der letzten Monate war die Tatsache, dass die Prozentwerte der Asset Allokationen relativ willkürlich definiert werden können. Zum Einen sind Nutzer immer wieder über die in Punkt 1 bereits angesprochene Eingabenproblematik gestolpert, zum Anderen machte spätestens seit Hereinnahme der Assets für US Bills sowie DE Festgeld eine von 100% abweichende Asset Allokation keinen Sinn mehr. Ab dieser Version wird die Summe von 100% also hart verprobt und bei Abweichung erscheint eine Fehlermeldung. Ich hoffe, dass wird ebenfalls helfen, die Verwirrung durch sonst merkwürdige Ergebnisse zu vermeiden. Darüberhinaus waren spätestens seit der Version 0.5 die irgendwann einmal hinzugefügten festen Inflationsraten von 2%, 3% oder 4% fehlerhaft. Ich nutze diese festen Inflationsraten selber gar nicht, daher ist mir der Fehler selber nicht aufgefallen (ja, ich gestehe gerne, dass mein Test-Konzept hier noch deutliche Lücken aufweist …). Wer solche Fehler bemerkt, darf mir aber gerne eine kurze Info schicken. Ich bin dafür immer sehr dankbar und meistens ist das dann auch ganz schnell repariert!

-

Im Reiter “Einstellungen Asset Allokation” gibt es unten eine weitere Neuerung: Dort sind die bislang getrennten Eingabefelder “Heimatwährung” und “Inflation” jetzt kombiniert und einfach als “Währung & Inflation” bezeichnet. Den dadurch gewonnenen Platz habe ich für ein neues Eingabefeld namens “Rebalancing Intervall” genutzt. Bislang wurde die einmal eingestellte Asset Allokation jeweils am Monatsende wieder auf den Soll-Wert rebalanciert. Das hatte im wesentlichen programmtechnische Gründe, da ich somit immer mit entsprechend der Asset Allokation gewichteten Monatsrenditen rechnen konnte, was mit ein Grund für die recht gute Performance des Tools war. Vorteil dieser Rechnung war außerdem, dass eben auch monatliche Schwankungen der Kurse in das Sequence-Of-Return Risiko eingehen, was generell bedeutet, dass sichere Entnahmeraten mit Monatsdaten oft etwas niedriger ausfallen als mit Jahresdaten. In der neuen Verson 0.6 ist es jetzt aber möglich, das Rebalancing Intervall auf Quartale, Jahre oder sogar ein 2-Jahres-Intervall zu erhöhen. Rechnerisch bedeutet dies, dass dann nur noch historische Quartals-, Jahres bzw. 2-Jahresrenditen für die Statistik genutzt werden. Was bezwecke ich mit dieser neuen Einstellmöglichkeit? Ein Grund ist eher akademischer Natur: Viele der Standardveröffentlichungen zu dem Thema haben ohnehin mit Jahresrenditen gerechnet und mit der neuen Funktion kann ich auch solche Ergebnisse jetzt eben exakt mit meinen Ergebnissen im Simulator vergleichen. Ein weiterer Grund ist, dass ein jährliches oder sogar noch längeres Rebalancing-Intervall historisch durchaus sinnvoll war, weil dadurch z.B. ein Momentum-Effekt genutzt werden konnte. Auch dies sollte sich jetzt somit im Simulator prüfen lassen. Der vielleicht wichtigste Grund ist aber die im nächsten Abschnitt beschriebene neue Funktion.

-

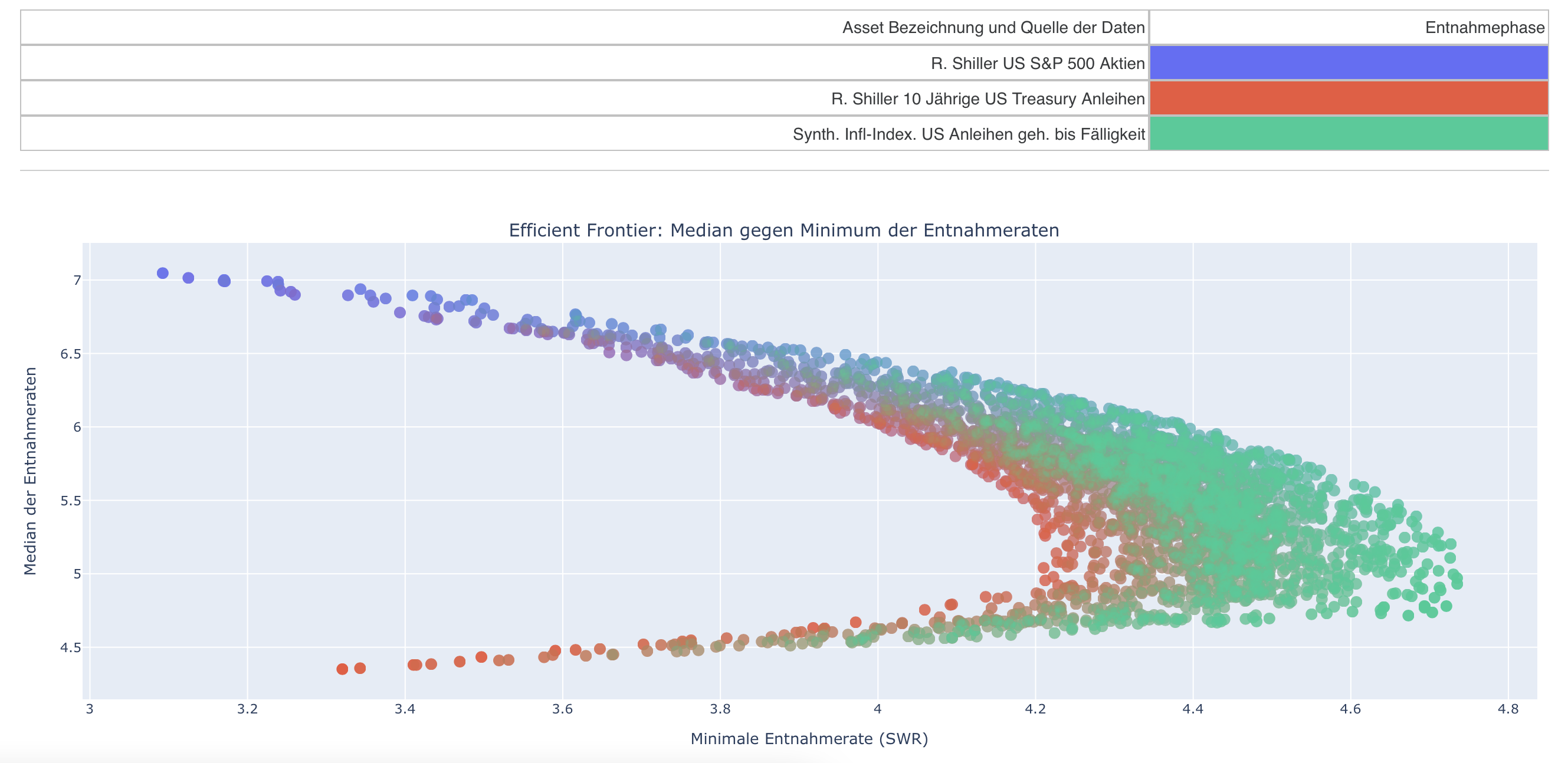

Im Reiter “Optimierungen der Asset Allokation” gibt es jetzt eine neue Funktion namens “Efficient Frontier”. Dort wird für den jeweils ausgewählten Satz von Assets ein zufälliges Sample von Asset Allokationen gerechnet und für jedes Element der Median der Entnahmeraten gegen die minimale Entnahmerate dargestellt. Der Begriff “Efficient Frontier” kommt eigentlich aus der Portfoliotheorie und bezeichnet dort eine sehr ähnliche Darstellung bei der für verschiedene Asset Allokationen die mittleren Renditen des resultierenden Portfolios gegen dessen Risiko dargestellt werden. In solchen Graphen gibt es dann eben die Efficient Frontier, die das mögliche Limit der Rendite für ein zulässiges Risiko eines Portfolios darstellt und klar zeigt, dass Rendite eben immer auch Risiko erfordert. Als Maß für das Risiko wird dort fast immer die Varianz oder Standardabweichung definiert was die Namensgebung “Mean-Variance Darstellung” erklärt. FI-interessierte wie uns sollten die Schwankungen unseres Portfolios aber eigentlich eher wenig interessieren. Viel entscheidender ist doch, wieviel ich aus so einem Portfolio minimal entnehmen kann ohne vorzeitig Pleite zu gehen. Die minimale Entnahmerate ist daher ein viel besseres Maß für das Risiko, das wir gewillt sind mit unserem Portfolio einzugehen. Die hier gewählte Darstellung bietet daher für eine Vielzahl unterschiedlicher Asset Allokationen einen schnellen Überblick über deren Verhältnis von Risk (Minimale Entnahmerate) zu Reward (Median der Entnahmeraten). Wer jetzt bereits neugierig die Funktion angewählt hat wird dort allerdings bemerken, dass nur eine relativ geringe Zahl von Datenpunkten dargestellt werden. Dies hat einfach Performancegründe, da für dieses Bild dann trotzdem mehrere hundert komplette Simulationen im Hintergrund gerechnet werden und ich die Zahl der Datenpunkte limitiere um zu verhindern, dass mein kleiner Cloud-Server absäuft. Es gibt aber einen Ausweg: Bitte dafür einmal den in Punkt 5 beschreibenen Schalter “Rebalancing Intervall” auf “Jährlich” stellen. Mit dieser Einstellung werden dann 12 mal soviele Datenpunkte gerechnet und nach dem Umschalten sollte dann (nach kurzer Denkpause) das folgende Bild erscheinen:

An dieser Stelle nur eine ganz kurze Beschreibung dieser Darstellung: Die Datenpunkte entsprechen farblich dem in der jeweiligen Asset Allokation dominierenden Asset. Die tendentiell grünen Asset Allokationen enthalten somit überwiegend synthetische TIPS Anleihen mit 2.6% realer Rendite und man erkennt, dass damit rechts sehr hohe minimale Entnahmeraten bis zu etwa 4.7%(!) für unseren Standard Trinity Fall möglich wären (ein Grund für die sehr aktive Diskussion dieses Assets zur Zeit in den USA!). Die damit im Mittel erzielbaren Entnahmeraten fallen damit allerdings deutlich geringer aus im Vergleich zu Asset Allokationen mit hohem Aktienanteil, die am oberen Bereich der Efficient Frontier in blau erscheinen. Die Efficient Frontier dient somit als schnelle Übersicht über Asset Allokationen mit mehreren Assets und kann damit bei der Orientierung im “Asset-Dschungel” hoffentlich gute Dienste leisten. Ich beschreibe die Efficient Frontier Funktion ausführlicher in der überarbeiteten Dokumentation zur Optimierung der Asset Allokation, bitte also bei Interesse dort weiterlesen.

-

Im Reiter “Einstellungen Asset Allokation …” gibt es unten noch eine weitere Änderung. Bislang konnte dort im Feld “Kurshistorie ab” lediglich das Startjahr ausgewählt werden, ab dem historische Kurse in die Simulation einfließen sollen. Das war z.B. bei Nutzung deutscher Daten sehr nützlich, wenn man die extremen Effekte der Weimarer Hyperinflation Ende 1923 oder der Währungsreform 1948 ausblenden wollte. Ab dieser Version kann die historische Untergrenze sogar monatsgenau festgelegt werden. Dies ist auch nicht nur Pedanterie sondern bietet im Zusammenspiel mit dem in Punkt 5 genannten Rebalancing Intervall jetzt die Möglichkeit, festzulegen welcher Startmonat z.B. für ein jährliches Rebalancing genutzt werden soll. Ich will hier potentielle Blog-Artikel nicht vorwegnehmen, aber schaut man sich Entnahmeraten für die “normalen” US Daten mit jährlichem Rebalancing an, sieht man eine erstaunliche Abhängigkeit der Ergebnisse von diesem Startmonat. Also überlegt Euch bitte gut ob ihr Euer Portfolio lieber im Sommer oder im Winter rebalanced, für das historisch schlimmste Sequence-Of-Return Risiko kann dieser Unterschied nömlich durchaus entscheidend sein. Leider erkennt man dies im wirklichen Leben natürlich immer nur rückwirkend, die Unterschiede im Simulator geben einem aber einen guten Eindruck von den latenten Unsicherheiten, die bereits die Vereinfachung der Aktien- und Anleihenkurse auf monatliche oder gar jährliche Renditen bewirken kann.

-

Es gibt auch noch eine ganz kleine Ergänzung der Rentenfunktion: Dort konnte bislang der prozentuale Rentenabschlag ausgewählt werden, je nachdem ob man vorhat schon mit 63 Jahren in Rente zu gehen oder bis zum Start der abschlagsfreien Rente mit 67 zu warten. Kürzlich habe ich gesehen, dass es alternativ auch die Möglichkeit gibt, länger als bis 67 zu arbeiten und dann statt eines Rentenabschlags eben einen Rentenzuschlag zu erhalten. Dieser kann jetzt bis zu einem Alter von 72 alternativ ausgewählt werden. Ich bin mir zwar nicht sicher, wie viele FI-Interessierte von dieser Möglichkeit Gebrauch machen wollen oder können, aber die zusätzlichen wenigen Codezeilen war mir diese Option dann doch Wert.

Neben den oben explizit geschilderten neuen Funktionen hat sich wieder einmal unter der Haube Einiges getan, so sollte z.B. auch die gefühlte Performance jetzt etwas besser geworden sein, da ich für die Einführung der Efficient Frontier hier noch weiter optimieren musste. Auf der anderen Seite mag ich nicht ausschließen, dass die Umbauten noch Fehler beinhalten und evtl. alte Funktionen jetzt vielleicht ungewohnte oder sogar fehlerhafte Ergebnisse anzeigen. In diesem Fall wäre ich für einen kurzen Hinweis mit Angaben, wie ich das Problem reproduzieren kann sehr dankbar! Übrigens sollten sich alle mit der Version 0.5 abgespeicherten Analysen hoffentlich problemlos wieder in die neue Version importieren lassen und deren prozentuale Einstellungen werden beim erneuten Abspeichern dann auch kompatibel mit der Version 0.6 gespeichert.

Last but not least noch ein paar persönliche Worte. Mich haben in den letzten Monaten einige von Euch gefragt, ob und wie sie sich für die Nutzung des Simulators eventuell erkenntlich zeigen können. Diese Anfragen haben mich sehr gefreut, zeigen sie doch, dass Euch der Simulator geholfen hat. Ich habe allerdings keinerlei kommerzielle Interessen und sehe Predict-FI.com weiterhin als ein reines Hobbyprojekt. Nichtsdestotrotz würde ich mich aber extrem freuen, wenn jemand stattdessen eine Spende für einen wirklich guten Zweck leisten möchte und ich habe für solche Fälle daher jetzt im Namen von Predict-FI.com eine Spendenaktion für die DKMS bei betterplace.org eingerichtet. Wenn Ihr mich und die Weiterentwicklung des Simulators daher ideell unterstützen möchtet, nutzt somit sehr gerne diesen Link dafür (ab sofort ist der auch permanent oben im Menü unter “Danke”). Alle Spenden dieser Aktion gehen vollständig (abzgl. notwendiger Verwaltungsgebühren von 2,5% durch Betterplace.org, die selber gemeinnützig sind) an die DKMS und ihr bekommt über Betterplace.org dann auch automatisch eine entsprechende Spendenbescheinigung zugeschickt. Vielen Dank vorab für Eure Unterstützung einer wirklich guten Sache!

Über Hinweise und Kommentare zu interessanten Ergebnissen mit den neuen Daten und Funktionen, Feedback oder weitere Anregungen würde ich mich weiterhin sehr freuen. Wer den Blog gerne abbonieren und damit aktiv über neue Artikel und Funktionen informiert werden möchte, nutzt dafür am besten einen beliebigen RSS Reader und das RSS-Symbol in der Navigationsleiste oder direkt diesen link.

Ich wünsche Euch jetzt aber viel Spass und interessante Erkenntnisse mit den neuen Funktionen!

Viele Grüße

- Uwe